После третьего сокращения вознаграждения за добычу блока в сети Bitcoin интерес к главной криптовалюте снова вырос. Крупные фонды скупают ВТС для диверсификации своих портфелей. Все большую популярность приобретают стратегии, основанные на удержании криптовалют.

Институционалы оказывают все большее влияние на криптовалютный рынок и, возможно, станут тем самым решающим фактором, который позволит стоимости криптовалют взлететь. Кто же они, эти институциональные инвесторы? Судя по всему, это уже не временное явление, а тенденция. Разберемся вместе с ProstoCoin.

Содержание

Кто такие институциональные инвесторы?

Институциональные инвесторы — юридические лица, которые объединяют в единый пул денежные средства и осуществляет инвестирование с целью получения прибыли.

К институциональным инвесторам относят:

- инвестиционные фонды;

- страховые организации;

- кредитные союзы и банки;

- пенсионные фонды.;

- паевые фонды;

- хедж-фонды.

Формально такие компании являются посредниками между вкладчиками и объектами инвестирования. С одной стороны, они предлагают более эффективное управление инвестициями и диверсификацию рисков. Которые часто не могут обеспечить обычные трейдеры и инвесторы – ввиду отсутствия знаний, навыков и профессиональных инструментов для анализа рынка. С другой стороны, институциональные инвесторы могут оказывать сильное давление на рынок. Скажем, на финансовых рынках это одни из наиболее значимых фигур, способные выставить на торги огромные капиталы. В криптосообществе говорят, что с притоком этих компаний на рынок стоимость Биткоина и альткоинов может возрастать до небес. Благодаря им рынок сможет получить новый приток инвестиций, причем в разы превышающий капиталы индивидуальных трейдеров и инвесторов. Поэтому многие криптоэнтузазисты находятся в предвкушении прихода этих компаний на рынок.

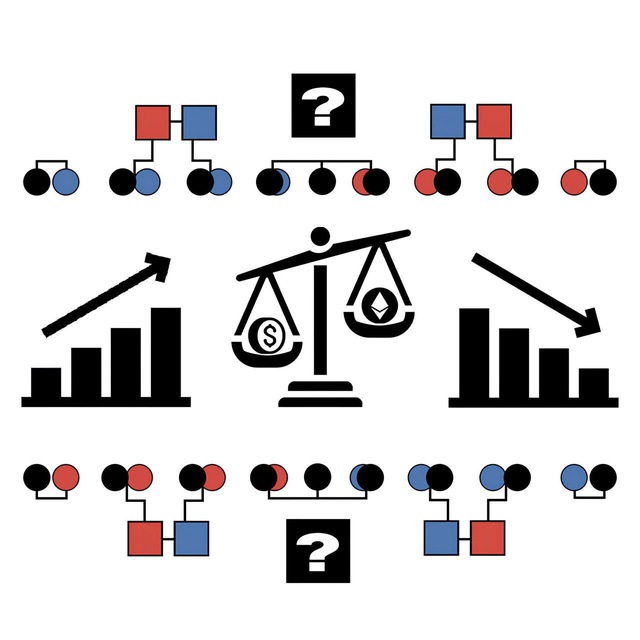

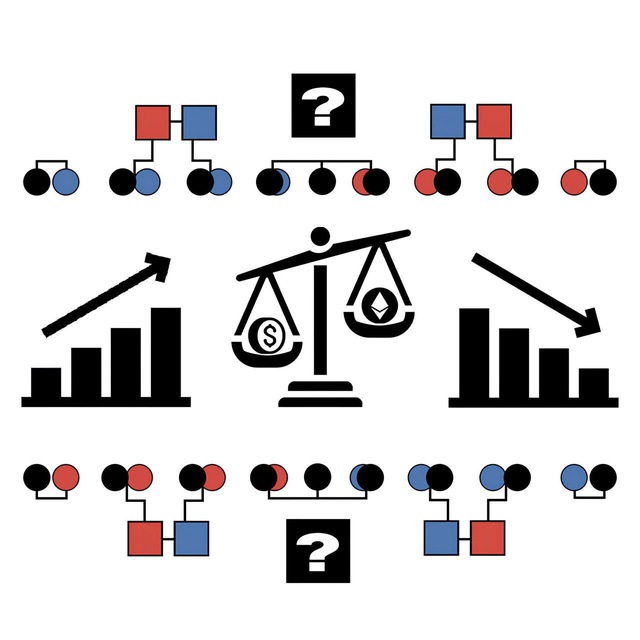

Какие бывают институциональные и индивидуальные инвесторы

Еще несколько лет назад в криптоактивы инвестировали преимущественно розничные инвесторы. В последнее же время все чаще интерес к криптовалютам проявляют банки, страховые компании, коммерческие инвестиционные фонды. Каждая из этих компаний используют свою модель инвестирования, подходящую для объема инвестирования и соответствующую нормативной базе, выдвигаемой регуляторами. Давайте детальнее узнаем о различных типах инвесторов, схемах их инвестирования и используемых инструментах.

Индивидуальные инвесторы

Криптовалютный рынок уже довольно давно интересен розничным инвесторам. Они появились вместе с первыми криптовалютными биржами, используют Биткоин и альткоины для инвестирования и трейдинга. Индивидуальный инвестор регистрируется непосредственно на криптовалютной бирже, большинство из которых базируются в США или Азии.

Портрет "типичного" розничного инвестора: как правило, мужчина от 18 до 45 лет, который хорошо разбирается в технологиях. В основном, такие инвесторы приобретают Биткоин и перспективные альткоины, используя популярные криптовалютные биржи.

Институциональные инвесторы, использующие системы маршрутизации заказов

Криптобиржи часто не удовлетворяют потребности институциональных инвесторов, поскольку между ценой покупки и продажи существует значительный спред. Помимо этого, рыночная стоимость на различных биржах отличается. Корпорациям сложно проходить проверку KYC на биржах, которая необходима для покупки активов в больших объемах.

Институциональные инвесторы часто имеют более высокие объемы заказов, поэтому, преимущественно, прибегают к использованию систем маршрутизации, известных на рынках традиционных активов. Такие системы подключаются сразу к нескольким биржам и объединяют книгу заказов и исполнение сделок в едином API. Таким образом, когда институциональный инвестор стремится вложить средства в криптовалюты, ордер направляется сразу на несколько криптовалютных бирж, чтобы позволить инвестору с его относительно высоким объемом инвестиций приобретать активы по ценам, не завышенным искусственно из-за его спроса.

У такой системы инвестирования остается один существенный недостаток — институциональные инвесторы по-прежнему должны самостоятельно регистрироваться на каждой отдельной бирже и только после вводить свои данные авторизации в систему маршрутизации. В случае, если необходимо проходить проверку KYC, это может занять и несколько недель. Решить проблему позволяет следующий тип инвесторов.

Институциональные инвесторы, полагающиеся на брокеров

Некоторые инвестиционные компании могут полагаться на брокеров при покупке, продаже или хранении криптовалютных активов. В этом случае брокер сам регистрируется на одной или нескольких биржах, и осуществляет все операции самостоятельно, по согласованию с институциональным инвестором.

Брокеры осуществляют свою деятельность на основе дилерской лицензии, позволяющей им заниматься покупкой, продажей и хранением цифровых активов для третьих лиц. Это позволяет институциональным инвесторам сосредоточиться на торговых решениях и избежать обременительных формальностей с регистрацией и проверкой документов.

Преимущественно, к такой схеме прибегают семейные фонды или небольшие компании, имеющие средние капиталы и объемы покупки активов.

Инвесторы, нуждающиеся в банковских продуктах

Из-за необходимости соответствовать строгим юридическим требованиям и вести бухгалтерский учет, крупные управляющие финансами компании могут инвестировать в криптовалюты, только если они "упакованы" в банковские продукты. Такие компании требуют, чтобы активы были приемлемы для банков, обрабатывались их внутренними ИТ-системами, а главное — соответствовали нормативным требованиям.

Как можно сделать Биткоин, Эфириум и другие криптовалюты банковскими активами? Для этого требуется создать и наладить работу SPV — компанию специального назначения (проектная компания), созданную для достижения определенных целей. Компания SPV уже заключает договора с брокером и системой маршрутизации. При этом ответственность за деятельность компании SPV лежит на ее управляющем, который работает в соответствии с требованиями владельцев компании. В соответствии с нормативными актами, SPV компании присваивается ISIN-номер, на который управляющий может ссылаться в учетных системах.

Конечно, такая структура подразумевает некоторые затраты. Однако такие расходы становятся незначительными, если под управлением компании находится капитал на сумму в 1-2 миллиона долларов.

Когда институционалы заинтересовались Биткоином

Институциональные инвесторы пришли на криптовалютный рынок в 2017 году, когда стоимость Биткоина резко пошла вверх после предшествующего халвинга. И после нового уменьшения вознаграждения майнерам сети активность институционалов снова увеличилась. Объясняется это тем, что в условиях, когда большая часть Биткоина из возможных уже добыта, он становится еще более редким активом. А дефицит, как известно, всегда влечет за собой и увеличение стоимости.

Но многие крупные компании по-прежнему остаются решительными в инвестициях в криптовалюты, не афишируя свои вложения в цифровые активы. По некоторым аналитическим данным, сегодня порядка 25% инвестиционных компаний считают криптовалютную индустрию "мыльным пузырем", который может лопнуть. А 50% институциональных инвесторов еще не определились со своим стратегиями касательно инвестиции в ВТС и другие криптовалюты. И только треть рынка все же готова активно инвестировать в индустрию.

При этом, несмотря на небольшой спрос, компании, инвестирующие в криптовалюты, отмечают, что это идеальный инструмент для диверсификации рисков. Более того, в условиях финансового кризиса и падения стоимости традиционных активов многие всерьез задумались над покупкой криптовалюты для сохранения своих капиталов от инфляции.

Крупнейшие институциональные инвесторы

Криптоэнтузиасты долгое время трудились над созданием экосистемы, которая могла бы удовлетворить потребности не только частных инвесторов, но и крупных компаний. Среди них есть хорошо известные фонды с капиталами управления в несколько миллиардов. В перечне инвесторов есть такие имена, как Ротшильд. Компании инвестировали в акции Grayscale Bitcoin Trust (GBTC) – вариант инвестировать в ВТС и не сталкиваться с трудностями его хранения.

Наиболее крупные инвесторы на финансовых рынках, инвестирующие в Биткоин согласно отчету Forbes:

- ARK Investment Management LLC с капиталом $4,4 млрд суммарно выложившая в GBTC $37,3 млн.

- KINETICS PORTFOLIOS TRUST с капиталом $5,3 млрд выложившая в GBTC $25,5 млн.

- Arkadios Wealth Advisors с капиталом $626 млн и владеющая $9 млн акций GBTC.

- Corriente Advisors, Llc с капиталом $263 млн, из которых $4,2 млн вложены GBTC.

Первой же публичной компанией, которая вложила часть капитала в ВТС, стал поставщик аналитического ПО MicroStrategy, который приобрел 21,454 BTC на более чем на $250 млн долларов по курсу сделки. В настоящий момент инвестиционный капитал компании превышает $1,3 млрд и MicroStrategy планирует и дальше вкладывать средства в ВТС и альткоины. Примечательно, что акции компании взлетели на 14,6%, когда стала известна информация об инвестировании крупной суммы в Биткоин.

Криптовалютная индустрия быстро росла и развивалась и теперь частично может предоставить ту юридическую определенность, которую крупные институциональные инвесторы привыкли десятилетиями видеть на рынках традиционных активов. Впрочем, есть еще много не до конца решенных проблем, которые сдерживают крупные компании и фонды при инвестировании в цифровые активы. Институциональным инвесторам, которые стремятся инвестировать в криптовалюты, нужна техническая инфраструктура, чтобы управлять ими легко, эффективно и безопасно. При этом, невзирая на нерешительность инвестиционных компаний и порой скептическое отношение к криптовалютам, они, в любом случае, сделают все, чтобы получить с их помощью прибыль.

usdt

usdt xrp

xrp