В криптовалютной индустрии начинается революция децентрализованных финансов. В прошлом году DeFi стали настоящим трендом, вызвали бурное обсуждение и оживление индустрии. Продолжает расти их популярность и сейчас. В чем же суть децентрализованных финансов и почему вокруг них столько хайпа — разбираемся в материале.

Содержание

Что такое децентрализованные финансы (DeFi)?

DeFi (от Decentralized Finance) — экосистема приложений и сервисов для работы с финансами, работающих децентрализованно на публичных блокчейнах.

Другими словами, DeFi — общее название для всех альтернативных финансовых инструментов, реализованных на децентрализованной архитектуре. Экосистема охватывает весь сектор финансовых операций и услуг:

- кредитование;

- инвестирование;

- расчетные операции;

- торговля.

Главная задача DeFi — стать альтернативой традиционному банковскому сектору и заменить существующие финансовые продукты на децентрализованные протоколы с открытым исходным кодом. Они нацелены на то, чтобы открыть широкому кругу людей доступ к децентрализованным платформам, позволяющим совершать финансовые операции, экономить на кредитах, транзакциях, а также получать максимальную выгоду от депозитов.

К числу децентрализованных финансов можно отнести:

- некастодиальные платформы для займа криптоактивов;

- децентрализованные криптобиржи;

- рынки предсказаний;

- протоколы создания фьючерсов и многое другое.

Существуют приложения DeFi, позволяющие создавать децентрализованные стейблокоины — криптовалюты, стоимость которых обеспечена и привязана к курсу доллара или другим традиционным активам.

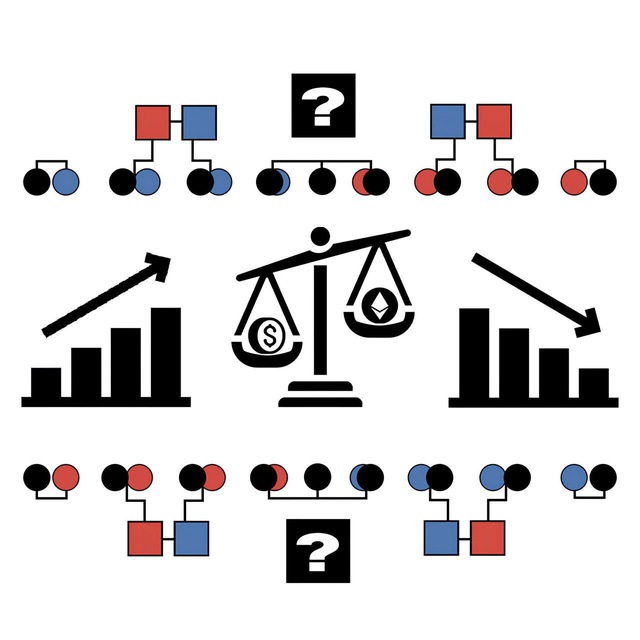

В DeFi обычно применяются технологии цифровых активов, смарт-контракты, протоколы и децентрализованные приложения (DApps), зачастую построенные на блокчейне Ethereum. Технология позволяет создавать сложные необратимые соглашения без необходимости привлечения посредников, вроде правительственных органов и крупных компаний. Также разработка DeFi-проектов возможна в экосистеме EOS и Bitcoin. Децентрализованные финансовые инструменты могут быть скомпонованы между собой различными способами, благодаря стандартизации токенов и программной совместимости смарт-контрактов.

Как и почему появилась система DeFi?

DeFi — это своего рода движение, направленное на трансформацию традиционных финансовых инструментов, с целью создать более устойчивую, прозрачную и децентрализованную финансовую систему.

Исторически сложилось так, что центральные органы власти, такие как правительства и центробанки, управляют выпуском валюты и регулировкой ее в обращении. По мере роста размеров и сложности экономики, эти органы получают все больше власти, поскольку к ним обращается все больше людей.

Когда вы используете фиатные валюты, вы тем самым по умолчанию оказывается доверие правительству: например, что правительство не напечатает много денег в одночасье и не создаст таким образом огромный уровень инфляции. Храня деньги на депозите, вы доверяете банку: что он будет надежно хранить ваши сбережения. А когда дело доходит до инвестирования, вы доверяете свой капитал брокеру, надеясь, что он будет разумно его использовать и вы сможете получить прибыль.

Но печальная правда нынешней финансовой системы такова, что не всегда этот уровень доверия оправдывается. Коррупция, неграмотное управление, высокий уровень инфляции, мошенничество, высокие комиссии — лишь часть проблем традиционной финансовой системы. А теперь представьте себе глобальную альтернативу каждому финансовому инструменту, который вы используете сегодня — банковские счета, кредиты, страхование, трейдинг, платежи. Альтернативу, реальную для каждого жителя планеты, у которого есть доступ к Интернету, не требующую доверия к центральным органам власти, работающую полностью прозрачно и открытую для всех. Альтернативу, в которой вы, будучи простым пользователем, можете проверить любую транзакцию, просто отследив общедоступный реестр блокчейна. Впечатляет? Именно для этого и разрабатываются децентрализованные финансовые сервисы.

Экосистема децентрализованных финансов позволяет обеспечить каждого доступом к финансовым услугам, исключая необходимость работать через посредников и разрушая ненужные барьеры. Особенно полезны DeFi-приложения в странах со слаборазвитой и нестабильной экономикой. В развитых странах со стабильной экономикой DeFi помогут модернизировать сферу кредитования и инвестирования, развить новые модули получения дохода.

У DeFi нет конкретного изобретателя или управляющего, так как практически все продукты были разработаны независимыми специалистами на блокчейне Ethereum. Первым крупным DeFi-проектом принято считать проект MakerDAO, созданный Руне Кристенсеном. Платформа выступает своеобразным банком, за займом в который может обратиться любой желающий. Кредиты предоставляются в стайблокоинах Dai под залог криптовалюты Эфириум.

Как это работает?

По своей сути, ДеФи — привычные всем финансовые инструменты, только построенные на блокчейне. Практически все приложения и сервисы DeFi, созданные при помощи технологии "умных контрактов", имеют открытый исходный код и воплощают в себе все преимущества работы с децентрализованными реестрами блокчейна.

Общие принципы для всех децентрализованных финансов:

- Открытый исходный код. Все приложения DeFi имеют открытый исходный код, благодаря чему любой желающий может проверить его функциональность, а самое главное – безопасность.

- Прозрачность. Практически все децентрализованные финансовые сервисы функционируют на публичных блокчейнах, где все транзакции общедоступны, а учетные записи псевдоанонимны.

- Глобализация. Получить доступ к инструментам может любой желающий, что является огромной модернизацией существующей банковской системы, доступа к которой на текущий момент не имеет порядка 40% населения планеты.

- Трансграничность. Нет никаких ограничений по странам. Любой желающий может предложить свои услуги миру, разработав приложение DeFi, или Интероперабельность. Приложения DeFi могут легко разрабатываться, опираясь на предыдущие разработки за счет бесшовной интеграции.

Различные проекты могут быть также легко совместимы между собой за счет совместимости протоколов и стандартизации токенов.

Большинство DeFi работают по принципу одноранговых пиринговых систем (Р2Р) и для взаимодействия с ними пользователям не нужны посредники. Программный код гарантирует соблюдение условий сделки и разрешение каждого возможного спора, при этом только пользователи контролирует свои средства.

Как создаются приложения DeFi

В основе большинства приложений децентрализованных финансов лежат смарт-контракты. Простыми словами, смарт-контракт — договор, прописанный в виде компьютерного кода, который вступит в силу только в случае, если условия, заложенные в него, будут соблюдены.

Любой человек, знающий принципы работы смарт-контрактов и умеющий их составлять, может создать приложение DeFi. Как уже упоминалось выше, в большинстве случаев для этого используются блокчейн Ethereum и децентрализованные приложения DApps.

Зачем протоколам обеспечение (залог)

Обеспечение нужно для снижения рисков. К примеру, в проекте MakerDAO пользователи, желающие получить заем в стабильном Dai, должны внести залог в ETH. В дальнейшем они смогут выкупить свой Эфириум по первоначальной цене, когда он подрастет, и забрать залог. Но на время займа залог обеспечивает работу и безопасность протокола.

По аналогичному принципу устроена и работа других протоколов кредитования и многие другие проекты. И, в целом, в децентрализованной экосистеме предоставление кредитов без залогов невозможно, по крайней мере до тех пор, пока не будет внедрена система репутации идентификации. Как только появится возможность производить скроллинг анонимных кошельков, например, на основе их поведения и истории транзакций, эта модель, скорее всего, будет перестроена.

Кто управляет протоколами

В момент запуска проекта многие разработчики сохраняют за собой некую степень влияния на работу протоколов и пользователей. В дальнейшем, как правило, управление протоколами переходит в руки пользователей. В основном, для организации такого рода управления используются токены, наделяющие правом голоса.

К примеру, в том же MakerDAO токен проекта MKR используется для голосования за то, какой актив может приниматься для обеспечения займа. А в платформе деривативов Synthetix правом голоса наделяет токен SNX.

Основные сферы применения

DeFi уже нашли множество вариантов применения, но наибольший резонанс вызвали продукты для кредитования. Крупнейшие DeFi проекты – это Compound, Aave и Maker, и все они являются кредитными протоколами и созданы на блокчейне Ethereum.

Помимо кредитования, можно выделить еще несколько ключевых сфер использования децентрализованных финансов:

- Страхование и ипотека. Стайблокоины позволяет взаимодействовать в рамках традиционных финансовых методов, только без посредников и с улучшенной регуляцией. Они лишены основного недостатка криптовалют — высокой волатильности, и могут полностью заменить собой обычные деньги. При этом их выпуск автоматизированный, а контроль со стороны правительства отсутствует.

- Децентрализованные биржи. Такие платформы позволяют проводить расчеты и торговые операции между счетами конкретных пользователей, не обращаясь к услугам биржи для хранения активов.

- Ценные бумаги. DeFi могут применяться для работы с традиционными финансовыми инструментами. Например, разработаны сервисы, позволяющие токенизировать ценные бумаги и другие традиционные активы.

Все финансовые инструменты, которыми мы пользуемся сейчас, могут быть добавлены в экосистему ДеФи, предоставив миру более усовершенствованную и доступную модель.

Популярные DeFi проекты

На текущий момент существует уже порядка 40 DeFi-приложений и сервисов различного назначения. Предлагаем познакомиться с проектами, получившими наибольшую популярность.

MakerDAO

MakerDAO — децентрализованная кредитная платформа, которая на текущий момент является крупнейшим проектом DeFi по объему рыночной капитализации. На платформе пользователи могут брать займы в поддерживаемом стайблокойне Dai, под залог Эфириума. Также держатели Dai могут выступать в роли кредиторов, открывая контракты Maker DSR, и получать прибыль, которая генерируется за счет уплаты заемщиками процентной ставки.

Согласно данным DeFiPulse, в контрактах MakerDAO заключено $916 млн.

Aave

Aave — ещё один популярный сервис кредитования и заимствования, работающий с 16 различными активами, 13 из которых можно использовать в качестве залога. Его пользователи имеют возможность брать активы взаймы с залогом 1:1 с прогрессивной процентной ставкой, которая зависит от уровня спроса и предложения на рынке. Все операции на платформе осуществляются по системе Р2Р, то есть кредиторами выступают инвесторы, зарабатывающие процентную ставку.

Согласно DeFi Pulse, в контрактах Aave размещено $540 млн.

Curve Finance

Curve Finance — децентрализованная криптобиржа, запущенная в январе 2020 года специально для эффективной торговли стайблокоинами. Биржа использует пулы ликвидности, что позволяет избежать проскальзывания цен, с которым обычно сталкиваются пользователи при обмене одного стайблокоина на другой.

Synthetix

Synthetix — децентрализованная платформа, позволяющая пользователям создавать акции, драгоценные металлы и другие ценные активы в виде токенов ERC-20. Формально, с помощью Synthetix можно скопировать цену на актив из реального мира и перенести ее на блокчейн, а владеть Synth все равно, что владеть и самим реальным активом.

Compound

Compound — платформа, позволяющая пользователям занимать деньги под залог или внести свои средства в кредитный пул и зарабатывать на процентной ставке. Ставки на сервисе корректируются автоматически, в соответствии со спросом и предложением рынка.

Начиная с мая 2020 года, Compound находится полностью под управлением пользователей. Держатели токенов COMP могут предлагать, обсуждать и голосовать за любые изменения на платформе. Сразу после релиза токена его цена взлетела на более чем 60%, а в контрактах Compound на текущий момент заблокировано свыше $678 млн.

WBTC

WBTC — токен ERC20, который в соотношении 1к1 обеспечен Биткоином. Основная идея проекта состояла в том, чтобы совместить лучшее, что есть в Биткоин и DeFi: то есть, взять ценность и ликвидность ВТС и сделать его доступным для использования в децентрализованных финансах. ВТС можно легко конвертировать в WBTC, и наоборот. При этом, будучи токеном стандарта ERC20, WBTC может обеспечить более быстрые транзакции и легко интегрироваться в экосистемы Эфириума, смарт-контрактов и DApps.

InstaDApp

InstaDApp — умный кошелек с интуитивно понятным интерфейсом, который поддерживает работу с самыми популярными продуктами DeFi. Кошелек позволяет пользователям легко управлять своими продуктами DeFi, например, использовать заемные средства, погашать займы, предоставлять активы в долг. Одна из самых популярных функций InstaDApp — перенос долгов между платформами Maker Vaults и Compound Finance.

Размер рынка

На текущий момент сегмент DeFi оценивается примерно в 4 млрд долларов США, что составляет порядка 1,5% от общей капитализации криптовалютного рынка. Размер капитализации DeFi рассчитывается путем сложения объема средств, которые хранятся в смарт-контрактах, и стоимости токенов, дающих право управления.

Отслеживать состояние рынка можно с помощью нескольких сервисов:

- defipulse.com — статистика заблокированных средств в протоколах.

- defimarketcap.io — рыночная капитализация токенов, задействованных в DeFi.

- defiprime.com — статистика процентных ставок.

- defiscore.io — оценка рисковости DeFi-проектов.

- dappradar.com — информация о децентрализованных приложениях.

Преимущества и недостатки

Основные преимущества DeFi — легкий доступ и открытость для всех. Они доступны даже тем, кто по каким-либо причинам не может использовать традиционные финансовые инструменты. Кроме того, интероперабельность и легкая интеграция позволяет всем желающим легко развивать и самостоятельно модернизировать финансовый сектор.

Среди других преимуществ DeFi можно выделить:

- отсутствие посредников;

- высокая устойчивость к системным ошибкам и сбоям;

- высокая скорость совершения операций и обработки запросов;

- разрабатывать приложения DeFi могут все желающие;

- легкий доступ, без скроллинга и проверок.

Есть и некоторые недостатки у DeFi. В частности, поскольку центрального органа управления нет, все действия пользователи должны совершать самостоятельно, что увеличивает шансы на ошибку. Ситуация усугубляется еще и тем, что все операции в блокчейне необратимы. К тому же для многих технология блокчейн до сих пор остается закрытой книгой, и многие люди еще попросту не видят мотивации осваивать новые механизмы. DeFi — относительно новый, но уже довольно развитый сегмент криптовалютного рынка, способный изменить наши привычные представления о мире. Развитие DeFi позволит создать более открытую финансовую систему, избавиться от цензуры, посредников, коррупции, дискриминации. Правда, на текущий момент DeFi еще не являются мейнстримом и встречают существенное сопротивление в принятии обществом и конкуренции с традиционным финансовым рынком.

usdt

usdt xrp

xrp